Nowy wzór PIT-2 obowiązuje od 1 stycznia 2023 roku. Przygotuj się na pytania pracowników

Chociaż nowa, rozszerzona wersja PIT-2 jest korzystniejsza dla działów kadrowo-płacowych, bo gromadzi informacje niezbędne do obliczania zaliczek na podatek dochodowy od osób fizycznych, rozbudowany formularz może wzbudzać wątpliwości. Dowiedz się, co się zmienia od 1 stycznia 2023 roku i o co mogą Cię pytać pracownicy.

- Cel PIT-2

- Czym się różni wersja 9 PIT-2 od poprzednich?

- Jak wypełnić nowy wzór PIT-2?

- Część A i B – dane podatnika i płatnika

- Część C – oświadczenie o kwocie zmniejszającej zaliczkę na pdof

- Część D – oświadczenie o kwocie zmniejszającej zaliczkę na pdof dla emerytów i rencistów

- Część E – oświadczenie o preferencyjnym opodatkowaniu dochodów

- Część F – oświadczenie o podwyższonych pracowniczych kosztach uzyskania przychodów

- Część G – oświadczenie o ulgach

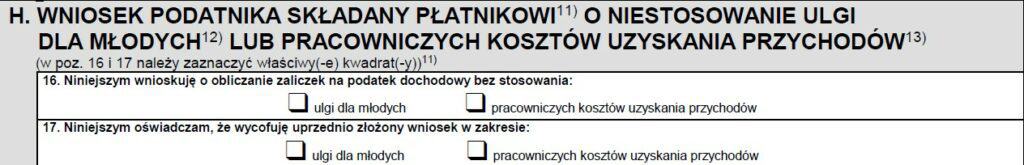

- Część H – wniosek o niestosowanie ulgi dla młodych lub PKUP

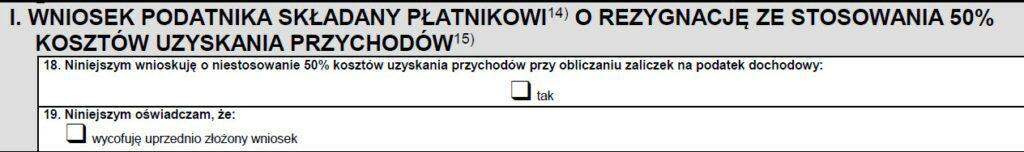

- Część I – wniosek o rezygnację z 50% KUP

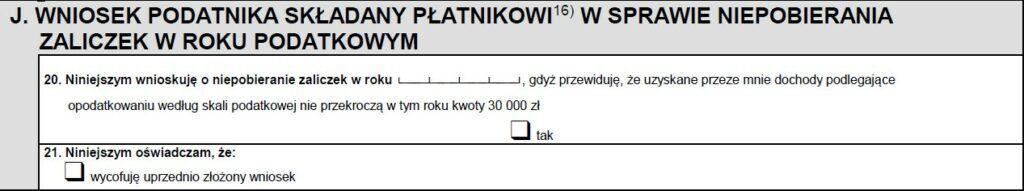

- Część J – wniosek o niepobieranie zaliczek w roku podatkowym

- Dodatkowe pytania o PIT-2

Jaki cel miał PIT-2 do tej pory?

PIT-2 to oświadczenie składane przez pracownika w celu obliczania miesięcznych zaliczek na podatek dochodowy od osób fizycznych (pdof). Jeśli pracownik złożył PIT-2, pracodawca mógł pomniejszać comiesięczne zaliczki na pdof o 1/12 kwoty zmniejszającej podatek, czyli 300 zł od sierpnia 2022 roku.

PIT-2 otrzymywał wyłącznie jeden pracodawca, nawet jeśli podatnik był zatrudniony w niepełnym wymiarze czasu pracy lub na podstawie różnych umów w co najmniej dwóch firmach.

Czym się różni wzór PIT-2 (wersja 9) od poprzedniego?

Nowy PIT-2 (wersja 9), czyli „Oświadczenia/wnioski podatnika dla celów obliczania miesięcznych zaliczek na podatek dochodowy od osób fizycznych”, obowiązuje od 1 stycznia 2023 roku. Co najważniejsze, zmienił się zakres formularza i osoby uprawnione do jego złożenia.

Zakres informacji

Pracownik, który wypełni nowy PIT-2, przekaże pracodawcy wszystkie informacje, które wpływają na sposób obliczenia zaliczki na pdof, czyli:

- kwotę zmniejszającą podatek (1/12 – 300 zł, 1/24 – 150 zł, 1/36 – 100 zł w zależności od liczby płatników, z którymi podatnik ma podpisane umowy) lub rezygnację z niej,

- oświadczenie o zamiarze preferencyjnego opodatkowania dochodów w sposób przewidziany dla małżonków lub osób samotnie wychowujących dzieci,

- oświadczenie o spełnieniu warunków uprawniających do skorzystania z podwyższonych kosztów uzyskania przychodów (na podstawie stałego lub czasowego miejsca zamieszkania poza miejscowością, w której znajduje się zakład pracy, oraz braku dodatku za rozłąkę),

- oświadczenie o spełnieniu warunków do zastosowania ulgi na powrót, ulgi dla rodzin 4+, ulgi dla pracujących seniorów,

- wniosek o niestosowanie ulgi dla młodych i pracowniczych kosztów uzyskania przychodu,

- wniosek o niestosowanie 50% kosztów uzyskania przychodów,

- wniosek o niepobieranie zaliczek ze względu na przewidywanie, że dochody, które podlegają opodatkowaniu wg skali podatkowej, nie przekroczą 30 000 zł w danym roku.

Kto może złożyć nowy PIT-2?

PIT-2 będą mogły składać nie tylko osoby zatrudnione na podstawie umowy o pracę, ale także osoby osiągające przychód z m.in.:

- pracy nakładczej,

- spółdzielczej umowy o pracę,

- umowy zlecenie,

- umowy o dzieło,

- kontraktu menedżerskiego,

- praw majątkowych.

PIT-2 po ustaniu zatrudnienia

Zgodnie z przepisami obowiązującymi od 1 stycznia 2023 roku płatnik nie będzie uwzględniał oświadczeń i wniosków podatnika po ustaniu zatrudnienia, czyli np. kiedy okres zatrudnienia zakończył się 30 września, a wynagrodzenie za wrzesień zostanie wypłacone do 10 października.

Jedyne wyjątki to:

- wniosek o niestosowanie ulgi dla młodych,

- wniosek o niestosowanie pracowniczych kosztów uzyskania przychodu,

- wniosek o niestosowanie 50% kosztów uzyskania przychodów.

Jak wypełnić nowy wzór PIT-2?

PIT-2 można złożyć na oficjalnym, papierowym druku, ale nie trzeba. Wzór udostępniony przez Ministerstwo Finansów nie jest obligatoryjny. Twój pracownik może Ci przesłać oświadczenia i wnioski w inny sposób, np. w formie elektronicznej poprzez system kadrowo-płacowy.

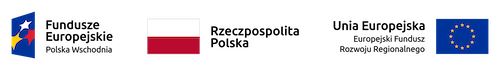

Platforma kadrowo-płacowa TribePerk umożliwia szybkie zaktualizowanie informacji, których dotyczy PIT-2. Wystarczy odpowiedzieć na kilka pytań, zaznaczając „Tak” lub „Nie”. Dane, np. kwota zmniejszająca zaliczkę na pdof, są automatycznie uwzględniane w module płacowym, co przyspiesza i ułatwia naliczanie wynagrodzeń.

Dane identyfikacyjne podatnika i dane płatnika (część A i B)

Oprócz NIP-u i PESEL-u podatnika (pole 1) trzeba podać jego imię, nazwisko i datę urodzenia (pola 2, 3 i 4). W przypadku płatnika należy wpisać pełną nazwę firmy (pole 5), która odprowadza podatek dochodowy za pracownika, zleceniobiorcę czy wykonawcę dzieła. W tym polu można dopisać również źródło przychodów, którego dotyczy formularz, np. umowę o pracę czy umowę cywilnoprawną.

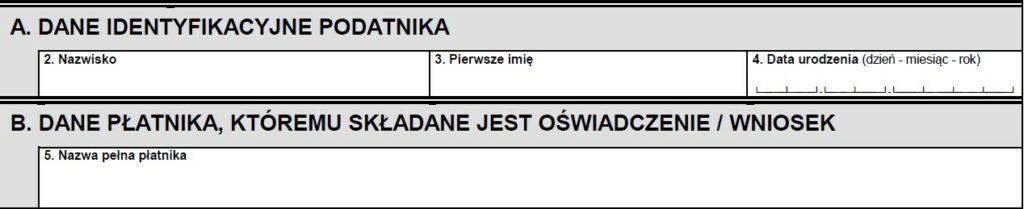

Oświadczenie o kwocie zmniejszającej zaliczkę na podatek (część C)

Oświadczenie w części C składa się np. pracodawcy, zleceniobiorcy bądź zamawiającemu dzieło. Podatnik może podzielić kwotę zmniejszającą podatek między maksymalnie 3 płatników (3 × 100 zł). Każdemu z nich należy złożyć oddzielny PIT-2.

Jeśli pracownik ma podpisane co najmniej 2 umowy z tym samym pracodawcą, np. umowę o pracę i umowę zlecenia, i chce skorzystać z kwoty zmniejszającej podatek, powinien złożyć PIT-2 oddzielnie dla UoP i UZ, wskazując 1/24 kwoty (150 zł) w każdym oświadczeniu.

Uwaga – oficjalny druk nie ma pola umożliwiającego wskazanie źródła przychodów, którego dotyczy PIT-2. Jeżeli podatnik składa 2 formularze PIT-2 w tej samej firmie, może dopisać źródło przychodów w polu 5 w części B (danych płatnika). Gdyby zdarzyło się, że osoba zatrudniona na podstawie umowy o pracę podpisze umowę zlecenie i wypełni za nią PIT-2 w późniejszym terminie, nie trzeba aktualizować oświadczenia PIT-2 za umowę o pracę. Wystarczy wskazać źródło przychodów w drugim PIT-2.

| Rodzaj umów | Liczba umów | Kwota zmniejszająca podatek w PIT-2 |

|---|---|---|

| umowa o pracę | 1 | 300 zł |

| umowa o pracę (1/2 etatu) + umowa o pracę (1/2 etatu) | 1 | 300 zł (1 oświadczenie, ponieważ istnieje tylko jedno źródło przychodów – praca na etacie u 1 pracodawcy) |

| umowa o pracę + umowa o pracę | 2 | 150 zł (2 oświadczenia, po 1 dla pracodawców) |

| umowa o pracę + umowa zlecenie | 1 | 150 zł (2 oświadczenia dla 1 pracodawcy) |

| umowa o pracę + umowa zlecenie | 2 | 150 zł (2 oświadczenia, w tym 1 dla pracodawcy, 1 dla zleceniodawcy) |

| umowa o pracę + umowa zlecenie + umowa o dzieło | 3 | 100 zł (3 oświadczenia, w tym 1 dla pracodawcy, 1 dla zleceniodawcy, 1 dla zamawiającego dzieło) |

Założyliśmy, że podatnik chce ustalić tę samą kwotę zmniejszającą podatek dla obu płatników (po 150 zł). Oczywiście można zróżnicować tę kwotę i ustalić, że pracodawca odliczy 150 zł od zaliczki na pdof, a zleceniodawca – 100 zł. Rozwiązanie jest poprawne, bo łączna kwota pomniejszenia nie przekracza 300 zł. Tak samo mogłaby zrobić osoba, która ma podpisane co najmniej 2 umowy zlecenie z różnymi firmami. Zleceniobiorcy wypełniają tylko niektóre oświadczenia i wnioski w PIT-2.

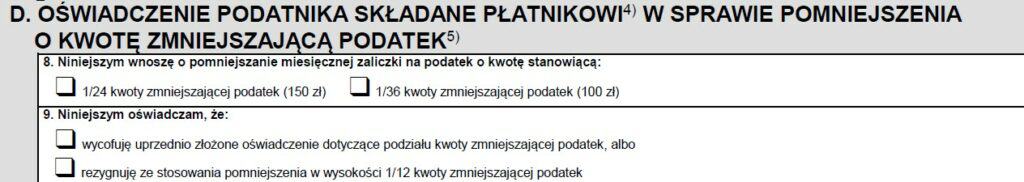

Oświadczenie o kwocie zmniejszającej zaliczkę na podatek (część D)

Część D jest przeznaczona dla osób z prawem do emerytury lub renty. Domyślnie organy rentowe stosują kwotę zmniejszającą podatek w wysokości 1/12 (300 zł), dlatego ta opcja znajduje się tylko w polu 9, które dotyczy rezygnacji. Jeżeli podatnik chce ją zredukować tę kwotę do 1/24 (150 zł) lub 1/12 (100 zł), musi zaznaczyć odpowiedni kwadrat.

Co ważne, osoba otrzymująca emeryturę i wynagrodzenie za pracę musi pamiętać, aby suma kwot zmniejszających podatek nie przekraczała 300 zł. W takim przypadku powinna przekazać pracodawcy PIT-2 ze wskazaną kwotą 150 zł w polu C, a organowi rentowemu – PIT-3 ze wskazaną kwotą 150 zł w polu D.

Zgodnie z objaśnieniem we wzorze, tę część przekazuje się także:

- rolniczej spółdzielni produkcyjnej,

- innym spółdzielniom zajmującym się produkcją rolną,

- organowi egzekucyjnemu, który wypłaca należności ze stosunku pracy i pokrewnych za zakład pracy,

- podmiotowi, który nie jest następcą prawnym zakładu pracy, ale przejmuje jego zobowiązania wynikające ze stosunku pracy i pokrewnych.

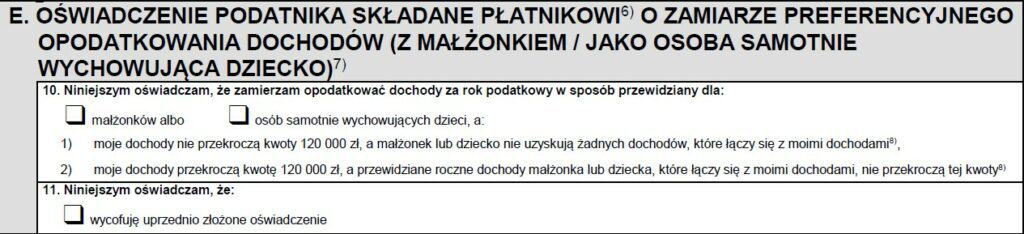

Oświadczenie o preferencyjnym opodatkowaniu dochodów (część E)

Część E wypełniają podatnicy rozliczający się jako samotni rodzice lub chcący rozliczać się wspólnie z małżonkiem. Najpierw podatnik wybiera odpowiednią opcję, a następnie deklaruje, że:

- jego przewidywane dochody nie przekroczą I progu podatkowego, a małżonek lub dziecko nie otrzymują żadnych dochodów, które łączyłyby się z jego dochodami;

- jego przewidywane dochody „wpadną” w II próg podatkowy, a łączące się dochody małżonka lub dziecka za ten sam rok będą niższe.

W obu przypadkach pracodawca pobierze 12% zaliczki na pdof. W pierwszym przypadku zastosuje podwójną kwotę zmniejszającą podatek, a w drugim – pojedynczą. Dodatkowe pomniejszenie zaliczki zawsze wynosi 300 zł. Nie można jej podzielić na mniejsze części. Jeśli podatnik wypełnia PIT-2 na oryginalnym druku, skreśla niechcianą opcję

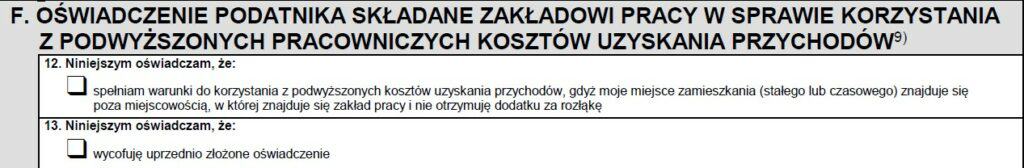

Oświadczenie o podwyższonych kosztach pracowniczych (część F)

Część F dotyczy osób pracujących poza miejscowością, w której znajduje się zakład pracy. Przysługują im podwyższone koszty uzyskania przychodów – 300 zł zamiast 250 zł. Jeśli pracownik przeprowadzi się do miasta, w którym znajduje się np. firmowe biuro, musi ponownie złożyć PIT-2, za pomocą którego wycofa oświadczenie. Wtedy będzie musiał zakreślić kwadrat w polu 13.

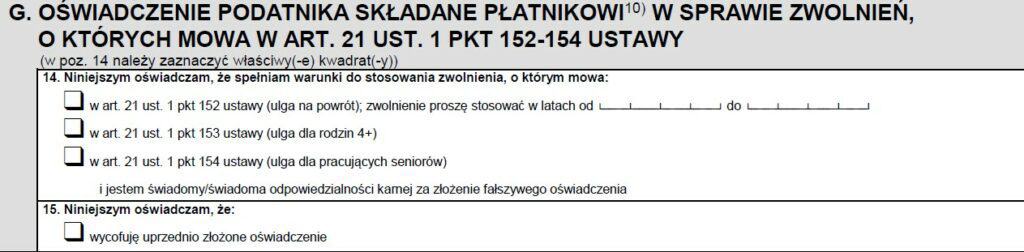

Oświadczenie w sprawie ulg (część G)

Część G wypełniają osoby uprawnione do:

- ulgi na powrót,

- ulgi dla rodzin 4+,

- ulgi dla pracujących seniorów.

Jeśli podatnik jest zatrudniony na podstawie umowy o pracę i umowy cywilnoprawnej w tej samej firmie, powinien złożyć oddzielne oświadczenia w części G dla obu źródeł przychodów.

Wniosek o niestosowanie ulgi dla młodych lub pracowniczych kosztów uzyskania przychodów (część H)

W części H podatnik określa, czy chce zrezygnować z ulgi dla młodych bądź pracowniczych kosztów uzyskania przychodu.

Wniosek o rezygnację z 50% kosztów uzyskania przychodów (część I)

Jeżeli podatnik zrezygnuje z 50% kosztów uzyskania przychodów w części I, które przysługują w pracach twórczych, płatnik zastosuje standardowe 20% KUP.

Wniosek o niepobieranie zaliczek w roku podatkowym (część J)

Część J jest przeznaczona dla osób, które przewidują, że ich dochody nie przekroczą 30 000 zł w ciągu roku, czyli kwoty wolnej od podatku. W związku z tym chcą zrezygnować z pobierania zaliczek na pdof. To jedyna część, którą należy aktualizować w każdym roku kalendarzowym.

Podatnik wpisuje datę wypełnienia formularza i podpisuje się w części K.

Dodatkowe pytania o nowy PIT-2 (wersję 9)

Czy przedsiębiorca odpowiada za nieprawdziwe informacje podane przez pracownika?

Nie, odpowiedzialność ponosi podatnik (pracownik, zleceniobiorca), który wypełnił PIT-2. Ministerstwo Finansów podkreśliło, że płatnik (pracodawca, zleceniodawca) nie jest zobowiązany do sprawdzania, czy podatnik podał informacje zgodne z prawdą. Tym samym nie poniesie konsekwencji nieprawidłowo naliczonych zaliczek na pdof, jeśli błędy wynikały z informacji podanych w PIT-2. Gdy będzie konieczna dopłata w zeznaniu rocznym, ten koszt poniesie podatnik, nie płatnik. Jak możemy dowiedzieć się z pouczenia, za podanie nieprawdziwych danych lub zatajenie prawdziwych informacji, co naraża podatek dochodowy na uszczuplenie, grozi odpowiedzialność według Kodeksu karnego skarbowego.

Czy pracownik zatrudniony przed 1 stycznia 2023 musi ponownie składać PIT-2?

Nie musi, jeżeli nie zmieniły się okoliczności wpływające na wysokość zaliczki na podatek dochodowy. Pracownik, który złożył PIT-2 w 2022 roku, powinien złożyć go ponownie w 2023 roku, kiedy np.:

- nie zgłosił pracodawcy w ubiegłym roku, żeby pomniejszał zaliczki na podatek dochodowy, a teraz chciałby to zmienić (i odwrotnie),

- podpisał umowę zlecenie z inną firmą i chce podzielić kwotę zmniejszającą podatek między dwóch pracodawców,

- wyprowadził się z miejscowości, w której znajduje się zakład pracy, więc trzeba zastosować podwyższone koszty uzyskania przychodu,

- chce skorzystać ze zwolnień wymienionych w części G PIT-2 (ulgi na powrót, ulgi dla rodzin 4+ bądź ulgi dla pracujących seniorów).

Czy PIT-2 trzeba składać co roku?

Nie, prawie wszystkie oświadczenia i wnioski składane w ramach PIT-2 dotyczą nie tylko bieżącego roku, ale także kolejnych lat podatkowych. Wyjątkiem jest tylko część J, czyli wniosek o niepobieranie zaliczek w roku, w którym podatnik przewiduje, że dochody podlegające opodatkowaniu wg skali podatkowej nie przekroczą 30 000 zł. Część J służy albo do złożenia wniosku (pole 20), albo do wycofania wcześniej złożonego wniosku (pole 21). Podsumowując – pracownik powinien złożyć PIT-2, kiedy zmienią się okoliczności wpływające na obliczenie zaliczki na pdof, więc będzie musiał zmienić dane lub wycofać oświadczenia/wnioski.

Kiedy płatnik (pracodawca) musi uwzględnić PIT-2 w obliczaniu zaliczki na pdof?

Najpóźniej w miesiącu kalendarzowym następującym po miesiącu, w którym podatnik przekazał mu zaktualizowane oświadczenie/wniosek. Co ważne, organy rentowe uwzględniają zgłoszone zmiany do 2 miesięcy. PIT-2 można składać przez cały rok.

Spis treści